撰文:Climber,金色财经

3 月 18 日,以太坊再质押协议 ether.fi 上线各大交易所。开盘冲高后回落至 3 美元附近,此后一路上涨,不到两周时间最高已涨至 8.66 美元。新项目短期有如此涨幅实属难得,加之再质押赛道大有愈演愈烈之势,身为龙头的 ether.fi 自然值得关注。

本文将全面解读这一赛道头部项目 ether.fi,帮助读者了解该项目的同时,也以期找出其中的价值所在。

强势表现

从币价走势上看,ether.fi 上市至今可谓表现亮眼。截止撰文,ETHFI 币价最低为 2.83 美元,最高为 8.66 美元,期间涨幅为 208%。对于交易所新上币种来说,短时间内两倍的涨幅也已较为客观。

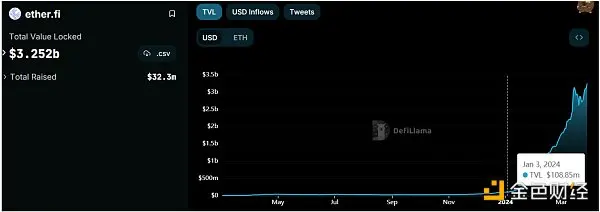

而从项目链上数据表现来看,据DefiLama 数据显示,当前 ether.fi 的 TVL 为 32.52 亿美元。从上图可以看出,约从今年 1 月开始,Ether.fi TVL 就进入高增长模式,至今不过三个月时间就从 1 亿美元附近涨超 30 亿美元,涨幅高达 30 倍。

再对比同赛道其它竞争对手,可以很明显的看出,ether.fi 遥遥领先其它同类对手,TVL 约是第二名 Renzo 的两倍。而从 TVL 增幅来看,ether.fi、Renzo、swellnetwork 的月增幅均在 100% 左右,其中尤以 Renzo 为最。

对于再质押赛道 TVL 的普遍高增长,一位行业资深分析师表示,这主要是由于对能够提供共识安全的 AVS 服务的项目方有着巨大预期需求。同时,再质押赛道也被一众机构和资方所看好。

金色财经曾在今年 2 月初的《再质押赛道持续升温 一文对比代表项目发展状况》一文中详细比较了头部几个项目的发展情况,并指出受以太坊坎昆升级影响再质押赛道爆发的可能,读者可移步查阅。

ether.fi 简介

ether.fi 是一种建立在以太坊上的非托管质押协议,由 Mike Silagadze 创立,并于 2023 年推出。

与其它流动性质押协议不同的是,ether.fi 允许参与者在代币质押时保留对其密钥的控制,并且可以随时退出验证器以收回他们的 ETH。

这主要体现在两个方面:

- 质押者生成并持有自己质押的 ETH 密钥。

- NFT 是为每个通过 ether.fi 启动的验证器铸造的。

对于大多数其他委托质押协议,起点是质押者存入他们的 ETH,并与节点运营商匹配,节点运营商生成并持有质押凭证。尽管这种方法可以使协议成为非托管的,但实际上在大多数情况下它创建了一种托管或半托管的机制。这可能会让质押者面临重大且不透明的交易对手风险。

而通过 ether.fi,质押者可以控制他们的密钥并保留其 ETH 的保管权,同时将质押委托给节点运营商,这大大减少了他们遭受的风险。

技术原理上来说,在以太坊的 Pos 质押中,会产生两个密钥:提款密钥和验证密钥。提款密钥用于提取用户的资产,而验证密钥则是节点运营商需要在规定时间内,使用该密钥对区块验证,以此获得验证奖励。

ether.fi 通过密钥管理技术实现质押委托中的提款密钥和验证密钥分离管理,进一步优化了 ETH 质押服务的安全性。同时它还创建了一个节点服务市场,质押者和节点运营商可以在其中注册节点以提供基础设施服务,并且这些服务的收入与利益相关者和节点运营商共享。

用户可以通过将资金存入 ether.fi 并以质押奖励(供应方费用)的形式获得投资回报,在此过程中 ether.fi 也能自动将用户的存款再质押给 Eigenlayer 来获取收益,Eigenlayer 利用质押的 ETH 支持外部系统(如 rollups、预言机),它通过建立经济安全层来提升 ETH 质押者的收益。

所有质押奖励的总和在质押者、节点运营商和协议之间分配,分别为 90%、5%、5%。用户总体可以获得:以太坊质押奖励;ether.fi 忠诚积分;重新质押奖励(包括 EigenLayer 积分);为 Defi 协议提供流动性的奖励。

融资信息方面

- ether.fi 在 2023 年 2 月 2 日完成 530 万美元融资,North Island Ventures、Chapter One 和 Node Capital 领投,BitMex 创始人 Arthur Hayes 参投。

- 此外,ether.fi 还在今年 2 月完成 2300 万美元融资,融资有包括 Amber Group、BanklessVC、OKX Ventures 等超 95 个投资机构及个人投资者的支持。

目前 ether.fi 在官方 Docs 公布了 5 名团队成员的信息,其中创始人 Mike Silagadze:目前是 DeFi 基金公司 Gadze Finance 的 CEO,也是加拿大高等教育平台 Top Hat(2021 年 E 轮融资 1.3 亿美元)的创始人。

代币经济学

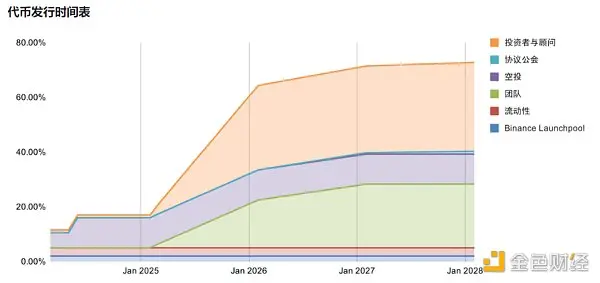

ether.fi 代币经济模型显示,ether.fi 代币 ETHFI 总供应量为 10 亿枚,初始流通供应量为 1.152 亿枚,代币分配中 2% 用于 Binance Launchpool、11% 将分配给空投、32.5% 分配给空投投资者和顾问、23.26% 分配给团队、1% 分配给 Protocol Guild、27.24% 分配给 DAO Treasury、3% 用于提供流动性。

但是从解锁时间上来看,ETHFI 要到明年才会大幅释放,而到 2026 年才会达到 60% 以上,这从侧面反映出 ETHFI 的市面筹码具有一定的稀缺性。

不过从 ether.fi 在 3 月 18 日的空投信息来看,奖励榜单排名前 20 个地址为 ether.fi 贡献了三分之一的 TVL(27.3 万枚 ETH)而获得了 996 万枚的 ETHFI 空投。

而获得空投数量最多的是 Justin Sun,其在 13 号向 ether.fi 存入 12 万枚 ETH(4.35 亿美元)从而获得了 345 万枚 ETHFI 空投。从质押空投比来看,约是 1:3,也就是说用户质押 1 个 ETF 才能获得 3 个 ETHFI,按 ETHFI 最高价来计算不过 26 美元。

项目进展与路线图

今年 3 月,ether.fi 开启了第 2 季积分活动 StakeRank,时间为 3 月 15 日至 6 月 30 日,奖励将占 ETHFI 总供应的 5%。而不久前 ether.fi 进行了 6800 万枚 ETHFI(总量的 6.8%)的空投,同时项目还与 Manta Network 发起了 Restaking Paradigm 产品。

2 月,DeFi 收益率市场 Pendle 宣布与以太坊质押协议 ether.fi 合作,在 Arbitrum 推出首个 LRT 资产 eETH。1 月,ether.fi 宣布成立顾问委员会,成员包括独立以太坊教育家 sassal.eth、Polygon 创始人 Sandeep Nailwal、Arrington Capital 创始人 Michael Arrington、以太坊基金会成员 SnapCrackle.eth 等。

去年 11 月,ether.fi 主网上线,并发布了流动性质押代币 eeth。而在 10 月 ether.fi 推出了流动质押代币(LST)eETH,同时还公布其去中心化路线图。5 月,ether.Fi 上线了主网第一阶段。

根据其官网路线图显示:

- 去年 8 月,ether.fi 与 Obol Labs 联合推出了第一个 DVT 主网验证器,然后将其纳入主网的第一批验证器中,这些验证器由地理上分散的一组小型独立运营商运行。

- 去年 10 月,ether.fi 开源了智能合约套件。11 月,推出 eETH,eETH 是 ether.fi 的 Liquid Stake 代币,用户将能够以完全无需许可的方式参与以太坊质押,按需买卖质押资产。

- 今年 4 月,ether.fi 预计将完成 DVT 集成第二阶段。在 DVT 第 1 阶段,ether.fi 与 Obol Labs 合作提供主网 DVT - 由不同个人共享的验证,其中没有人拥有完整的验证器密钥。第二阶段将转向完全自动化集成,用户将到达、申请并开始作为单独的质押者,不受 ether.fi 和 Obol 的管理和协助。

同时,ether.fi 也将实现 DAO 治理和 TGE。

此外,ether.fi 主网 v3 计划于第二季度初发布,将包含一些特殊功能,例如用户能够使用 2 ETH Bond 运行个人节点。

小结

从去年开始,围绕再质押赛道的讨论和研究越来越多。今年伊始,再质押赛道大有全面爆发的势头,而 ether.fi 作为赛道龙头率先登上交易所且表现优异,这不免让投资者更加看好该赛道。

对于青睐质押赚取的用户来说,安全性和收益率是最大的考量因素。ether.fi 的 DVT 技术能够大幅保障用户质押标的的安全性,并且相对说也能为用户提供不错的收益。因此,仅就目前 ether.fi 的产品和服务来说确实具有一定的前景,不过在智能合约、技术安全层面依然有待时间检验。